On me demande souvent quel est le retour sur investissement de mes portefeuilles.

Parler de retour sur investissement uniquement, c’est un peu comme parler seulement du type de chocolat dans une recette de gâteau au chocolat sans parler de la farine, des oeufs, du temps de cuisson, des quantités etc. C’est très important mais ce n’est pas la seule chose importante.

Prenons l’exemple d’un retour sur investissement de 10%, est-ce un bon retour sur investissement ou pas ? Et bien ça dépend…

- Est-ce avant ou après impôts ? Avant ou après l’inflation (2.5%) ? Avant ou après les frais de gestion ?

- Sur combien d’années ? Est-ce un retour cumulatif ou un retour annuel ? un retour sur investissement de 10% sur 10 ans cumulatif n’est pas la même chose qu’un retour annuel de 10% sur 10 ans.

- Avec quel type de risque ? pour faire simple, je vais associer le risque à la volatilité (les hauts et les bas). 10% par an avec des variations de plus ou moins 50% n’est pas la même chose que 7%/an avec des variations de plus ou moins 20%.

- Quel est l’historique des retours ? Est-ce seulement sur les cinq ou 10 dernières années ou ça comprend aussi la crise financière de 2008 ?

Il y a plusieurs autres questions à se poser (diversification, philosophie d’investissements etc.) mais le but de cet articles n’est pas de toutes les lister.

Pour revenir à ma question de départ, qu’est-ce qu’un bon retour sur investissement ?

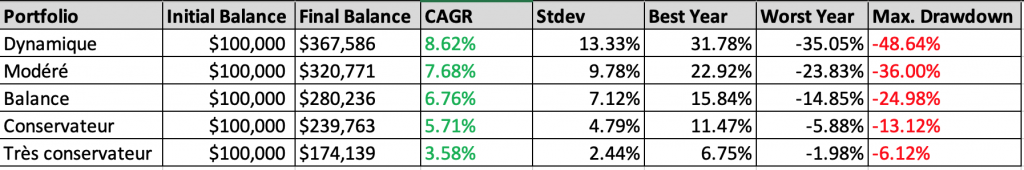

Pour vous donner une idée, je vais comparer cinq portefeuilles diversifiés avant impôts et avant inflation rebalancés annuellement.

Attention, les performances passées ne préjugent des performances futures.

Je n’ai pas cherché à optimiser les portefeuilles ci-dessous, j’ai juste pris deux ETFs américains (pour avoir assez d’historique): Bonds (obligations), Equities (Actions) et cash dans différentes proportions.

Depuis Janvier 2004 :

Encore une fois, ces chiffres sont donnés à titre indicatif et dépendent des dates de départ et de fin. Les dix dernières années ont été très bonnes, les dix prochaines le seront probablement moins en comparaison.

En plus du retour annuel (CAGR), il est important de prendre en compte la partie Max. drawdown. En effet,il est difficile émotionnellement de voir son portefeuille baisser de moitié !

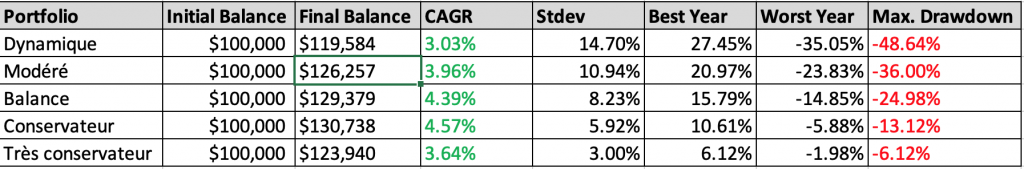

Ci-dessous, les mêmes portefeuilles de Janvier 2004 à Décembre 2009 (en fin de crise financière).

Voilà, ça vous donne une idée des retours sur investissement que vous pouvez avoir avec un minimum de travail de votre part.

Les mêmes performances après impôts devraient être réduites de 15% ou 20% (long term capital gain).

Tout retour supérieur ou égal à ce type de retour sur investissement avec le même niveau de risque et sur la même plage de temps devrait être considéré comme bon.

De mon côté, lorsque je gère l’argent de mes clients, le but est d’avoir de meilleurs retours sur investissements que ceux-là après frais de gestion mais avec moins de volatilité.

Vous pouvez m’envoyer vos commentaires et vos idées d’articles sur info@oufinancial.com ou bloquer mon calendrier pour une première discussion gratuite.